He creado una web (una especie de blog) al cual no voy a hacer publicidad, donde cuelgo mis análisis. Como soy novato en el tema de la escritura me gustaría compartir algunos análisis que voy a ir haciendo con dos objetivos:

El primero para que me comentéis si echáis algo en falta, la directiva, nº de acciones, tema escritura, se entiende lo que quiero explicar... en fin esas cosas. Como no me conoce ni el tato es complicado obtener feedback. Y me vendría muy bien vuestra ayuda.

El segundo punto es sobre obtener otras opiniones sobre las empresas que analizo, algunas tienen algo de popularidad, pero la mayoría son microcaps chinas que no las conoce nadie, y entre varios podemos ver más cosas. Muy similar a cuando traté en este hilo los análisis de Jiashili y alguna que otra.

Si algún moderador o cualquier de vosotros tiene algún problema y me lo comentáis con toda confianza y se borra el mensaje y fuera, sin problema ninguno. Además damos algo de vidilla al hilo.

Mi estilo de inversión principal, aunque no el único (ya que empecé con dividendos crecientes) es el dividend value. Empresas pequeñas con poca o ninguna deuda, con crecimiento y a múltiplos muy bajos pero con riesgo geopolítico (Casi todo China), y debido a los posibles fraudes, tienen un dividendo bastante aceptable tirando a alto.

Sin más os dejo el 1º análisis de una empresa canadiense de petróleo llamada Hemisphere Energy en Canadá:

Hemisphere Energy Group: Petróleo Canadiense Barato

Sector: Energía

Industria: Petróleo y Gas

Ticker: HME

Hemisphere Energy es un productor de Petróleo y Gas, aunque este último no es ni el 1% de los ingresos. Ubicado en la zona de Alberta (Canadá) se dedica a desarrollar sus activos y en ocasiones a realizar nuevas adquisiciones.

Introducción a un Sector Cíclico

En otro artículo explicaré en detalle que son los sectores cíclicos y algunas reglas de como invertir en ellos con cierta seguridad.

La energía se trata de un sector totalmente cíclico , el petróleo y el gas son commodities. Un barril de petróleo es un barril de petróleo no importa si me lo vende Canadá, USA, Europa, Arabia... Y da igual la empresa que lo venda, aquí no hay valor añadido de marca ni de ninguna otra cosa.

Por lo tanto lo único que importa es el precio, tanto al que podamos vender (que lo dice el mercado) como al que podamos sacar el barril. Y en este último apartado hay mundos de diferencia entre empresas y países. Por poner varios ejemplos: si en Irlanda nos ponen unas licencias de producción de petróleo altas comparadas con las de otros países ya tenemos costes más elevados. En países de según que zonas, los sueldos suelen ser algo más baratos y ahí ya tenemos una reducción de costes.

En resumen que en este tipo de empresas importan realmente solo dos cosas:

El coste de sacar el barril (para saber el margen que tenemos de venta)

La asignación de capital de la empresa.

Necesitamos que la directiva no haga tonterías con el dinero, porque tarde o temprano el precio de venta del barril de petróleo caerá, y puede llegar el caso de que sea más barato el barril que el precio al que lo producimos.

Cuando los precio del barril son altos, se invierte más en pozos, no se trata de descubrir nuevos, sino que los pozos que a un precio de 50$ el barril no son rentables, a 70$ si lo son y se empiezan a explotar aumentando la producción de petróleo.

Este aumento en la producción, a lo que puede juntarse una bajada de demanda o no, hace que los precios vayan bajando, normalmente poco a poco. Y según los precios bajan ya no es atractivo mantener los pozos más caros, con el petróleo a 40$ el barril, habrá mucha menos producción lo que producirá a medio plazo que el precio del barril aumente, siendo esto cíclico.

Esto significa que en los momentos bajos la empresa gana poco o pierde dinero y en los momentos altos la empresa multiplica sus beneficios. Y es muy importante saber como la empresa maneja los fondos y en qué los destina.

De entre todas las empresas ¿Por qué Hemisphere Energy?

Lo primero que hay que saber es que Hemisphere Energy es una empresa muy pequeña comparada a todas las empresas que hay en este sector. Saca poco más de 3000 barriles diarios cuando las empresas más grandes sacan fácilmente 80.000 barriles de petróleo al día.

Lo siguiente que tenemos que saber son las ventajas e inconvenientes de estar invertido en una empresa pequeña.

En primer lugar no hay una diversificación geográfica. Hemisphere se encuentra en Canadá. Depende de los pozos de Canadá, de la regulación de Canadá, de las infraestructuras de transporte y refinerías de Canadá, puedo seguir pero creo que se entiende.

Las empresas grandes tienen sus activos en USA, Canadá, Europa... Y si de repente el gobierno de Irlanda nos saca una ley de impuestos extraordinarios del 75% debido al aumento del precio del petróleo, no es bueno pero pueden sobrellevar de buena manera este tipo de situaciones, porque su producción en Irlanda es de un % bajo con respecto al total.

Y no solo es tema de países, las empresas pequeñas tienen pocos pozos en un único sitio, esto tiene cosas buenas como la eficiencia de recursos, pero ante un problema en esos pozos su producción se va a resentir de forma muy grande.

Las empresas más grandes, precisamente por estar en muchos sitios, suelen ser menos eficientes a nivel de gastos comparado a la producción que sacan, pero les ayuda estar en muchos sitios, ya que si tienen problemas en algunos, al menos no les bajará demasiado los ingresos.

Y si los precios del barril bajan, por un lado las empresas pequeñas tienen un coste menor y eso les ayuda a tener más margen, pero las empresas grandes tienen más facilidad para aguantar la situación que las pequeñas, tienen suficiente dinero en caja, o las facilidades para pedir préstamos o tirar de líneas de crédito, o en último caso vender algunos activos para conseguir aguantar la situación si los precios caen por debajo de a lo que producen. En cambio las empresas pequeñas están totalmente vendidas. Y no son pocas empresas pequeñas las que quebraron durante el Covid.

Por otro lado, las empresas pequeñas suelen centrarse en Petróleo o Gas y no las dos, precisamente por ser más eficientes en la que producen. Hemisphere, aunque haya puesto Petróleo y Gas, el 99,99% de sus ingresos son por Petróleo, el gas sacan el mínimo para autoabastacerse y ahorrarse costes.

Las empresas pequeñas cotizan a múltiplos más bajos que las grandes, lo que nos hace poder comprarlas baratas, precisamente por el riesgo que he mencionado antes. Las empresas grandes producen más con menos eficiencia, y suelen estar bastante más caras y desconozco el motivo, peor dirigidas.

Una vez que hemos decidido invertir en una empresa pequeña en lugar de una grande queda ver porque Hemisphere es buena inversión. Y que tiene de diferente con las otras empresas pequeñas.

En primer lugar esta muy bien dirigida, usan muy bien el dinero que ganan y como son eficientes suele tener cada año más producción y un coste de producción de barril relativamente bajo.

Se especializan en aprovechar todo el petróleo posible con su método de polímero, que luego explicaré.

No tienen deuda.

Dividendos y Recompras moderadas, y cuando hay más dinero, dan dividendo especial.

Estos puntos los iré detallando con números y con las cuentas de la empresa. Lo que quiero que se entienda es que si algo tienen es prudencia. Y esa prudencia les ayudará a llevar mejor el ciclo bajo, y siendo tan prudentes tendría que darse una situación muy drástica durante un tiempo largo para que les afecte muy negativamente, y simplemente, si esa situación se da se va a sufrir en empresas grandes y pequeñas por igual. Y si voy a estar igual en una que en otra prefiero la que más rentabilidad me va a dar.

La historia de Hemisphere (resumida)

En 2014 Don Simmon, un geólogo que pasaba por allí compro los activos en la zona de Atlee-Buffalo y Jenner por casi 3,5$ Millones, la empresa que gestionaba los activos en Canadá pensaba que estaban agotados, ya que solo producían 60 barriles diarios. Don Simmon sabia que esto no era así y les compró los activos a precio de mierda. A día de hoy ese mismo activo produce más de 3000 barriles diarios.

Don Simmon tenia un plan a largo plazo, que requería bastante dinero y tiempo.

El primer paso era cambiar los pozos que ya existían de verticales a horizontales para que recubriesen todo el yacimiento. Esto no solo implica gastarse dinero en cambiarlos, también implica que durante ese cambio los pozos no producen. Esto supuso bajadas de producción en 2016 y 2017.

No solo tenia que transformar los pozos sino que habían decidido usar la inyección de agua para mejorar la recogida y el alcance de petróleo y así aumentar la producción. Empezaron a hacer esto en 2016.

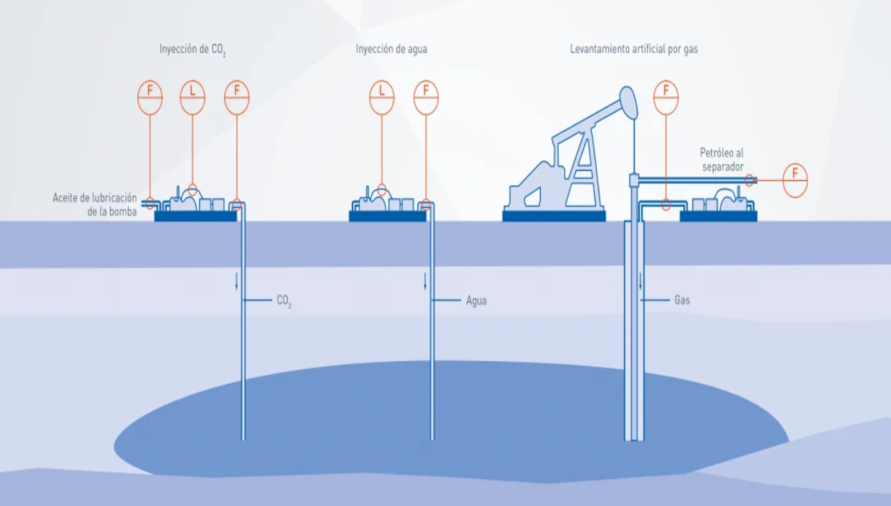

Explicación Paco de la Inyección por agua

Cuando haces un pozo y vas extrayendo petróleo la presión va reduciéndose y al final cada vez extraes menos, por eso se usa la inyección por agua, para cambiar la presión y desplazar al petróleo.

En un pozo inyectan por una tubería agua y otros dos inyectores a su lado que recogen el petróleo. Esta es la técnica habitual. Se hacen pozos horizontales largos, de alrededor de un Kilometro, uno central y dos laterales, por el central inyectan agua, el petróleo se desplaza y por los laterales se extrae el petróleo desplazado.

En 2017, cuando Don Simmon vio que esta técnica funcionaba y se empezaba a aumentar producción, decidió pedir una deuda bastante grande para aumentar la producción y acelerar la velocidad a la hora de transformar todos los pozos y usar inyección por agua en todos ellos.

Todos estos cambios dieron resultado y la producción subió considerablemente en 2018, 2019 y en 2020. En 2020 ocurrió el Covid y al ver los precios a 0$ decidieron bajar producción voluntariamente.

Lo cierto es que el Covid les asustó, no por el virus sino por su situación financiera. La deuda solicitada en 2017 tenia que pagarse en 2022, por lo tanto vendieron lo justo para cubrir los costes y no regalaron demasiado petróleo.

Después del susto del Covid, en 2021 decidieron aprovechar la técnica y en lugar de la inyección de agua decidieron inyectar polímero.

No lo he mencionado, con el paso de los años van pinchando más y les van reconociendo más reservas, tanto por descubrir más petróleo como por el cambio del método de producción.

Explicación Paco de la Inyección por Polímero

Esta técnica es similar a la anterior, lo que hacen es inyectar agua por el central pero con una especie de polvos que hacen que la densidad del agua cambie y entonces se desplaza el petróleo aun más.

No es una técnica que hayan inventado ellos, en otros sitios se usa también, no en todos, porque depende del tipo de roca, no debe ser porosa.

Para que veáis la diferencia, os pongo una imagen que muestra los resultados de este tipo de inyectores. Disculpad la calidad, la he sacado de un video a 360p.

En la primera imagen vemos el color rojo que es el petróleo, el inyector a la izquierda que inyecta agua o polímero y 3 pozos que recogen el petróleo. La segunda imagen muestra los resultados de 20 años usando la inyección con agua. Y la tercera usando polímero y después de 8 años. Se extrae mucho más y mucho más rápido.

Este es el motivo por el que le aumenten las reservas ya que son capaces de extraer petróleo que, de otra forma, no seria posible hacerlo.

Este método de producción no implica un cambio de costes elevados, ya que el sistema con el agua ya lo tenían montado en algunos de los pozos. Aunque sale más caro meter el polímero, como se extrae más petróleo el coste por barril no aumenta en exceso.

Durante los años 2021 hasta 2023 han seguido haciendo pozos para aumentar producción y cambiando el sistema de inyección de agua al de polímero. Estos cambios han provocado un aumento de producción bastante significativo.

Con el paso de los años han ido comprando pequeños terrenos, y tienen bastante por explorar todavía. Prácticamente la mitad del terreno del que tienen la concesión falta por explorar y desarrollar.

Los riesgos pasados de Hemisphere

Tal vez podías pensar que quien hubiese comprado la empresa en 2013-2014 habrá ganado mucho dinero fácilmente y todo ha sido un camino de rosas, pero lo cierto es que aunque han ganado mucho dinero, había un riesgo elevado.

Cuando la empresa compró los activos a principios de 2014, allí no había nada realizado, no existía la instalación de extracción de petróleo de los anteriores propietarios. Lo único que había eran pozos verticales que extraían 60 barriles al día. Por eso les ha costado tantos años el llevarlo a producción.

Una empresa muy pequeña que apenas sacaba dinero para desarrollar proyectos, le ha costado muchos años desarrollarlo, ver que funcionaba y ampliarlo.

Los Riesgos Actuales de Hemisphere

Estos son los que yo he visto y doy más importancia:

El primero de todos es la situación del sector. Esta empresa depende de los precios del petróleo para ganar dinero. Y cualquier situación que haga que los precios bajen y permanezcan en ese estado provocará que a la empresa le vaya muy mal.

Subida de costes de transporte. Meten el Petróleo en camión y lo llevan en Pipeline hasta la refinería de Montana. La refinería esta cerca, y al no transportar gas no suelen tener problemas. Pero uno de los riesgos es que esa refinería tan cercana cierre, y aumente mucho los costes de transporte.

Que la Directiva haga cosas estúpidas. Este riesgo es común en todas las empresas, pero en las cíclicas es muy importante que haces con el dinero en un ciclo alto. Porque cuando llegue el ciclo bajo, que llegará, la empresa necesita estar en una posición que pueda aguantarlo. Si con todo el dinero que ha ganado en lo alto del ciclo lo ha gastado en adquisiciones inútiles, o en aumentar producción empeorando el precio por barril, porque son malos sitios... Que tenga mucha deuda puede ser un problema cuando estemos en el ciclo bajo, y para sobrevivir necesite hacer ampliaciones de capital. O tal vez la directiva hace hedges (profundizaremos en esto más adelante) de producción a malos precios y gana poco dinero comparado a lo que debería haberlo hecho.

Estructura de Capital de Hemisphere

En 2017 no encontraron un banco para financiar el proyecto y por eso fue una entidad independiente la que les prestó el dinero. Solicitó 14 millones de Warrants a 0,28$ y al 7% de interés + Euribor con conversión obligatoria en 2022. Se convirtieron en acciones en ese año.

Aparte de esto tiene un sistema de Stock Options que es la manera que tienen de pagarse los directivos, algunos empleados y consultores. La empresa crea acciones a un determinado precio y se las entregan a los directivos y empleados en un plazo determinado. Ya que no tienen un sueldo precisamente alto es la manera que tienen de retribuirse. Tienen vigente algo más de 6,5 millones de Stock Options que van convirtiéndose en acciones poco a poco. Y cada año suelen emitir nuevas.

La empresa trata de recomprar las acciones que se emiten cada año, y habitualmente compran más acciones de las que emiten. Y mientras tenga dinero va a seguir recomprando acciones para no diluirse.

Ingresos, Balance, Flujo de Caja...

Todo lo que he comentado hasta ahora no sirve de nada si en las cuentas no se refleja. De nada sirve que yo haya dicho que estén invirtiendo en producción si no vemos ese aumento de producción. Si nos dicen que la directiva va a reducir deuda y no lo vemos en el balance... Pues bandera roja. Tenemos siempre que comprobar que lo que nos dicen en las presentaciones y lo que muestran en las cuentas estén en sintonía, porque sino... muy malo.

Os mostraré los ingresos, gastos y todos los datos que considero importantes. En las tablas, cuando haga un desglose de, por ejemplo, gastos, no los detallaré todos, aunque el total si que estará reflejado correctamente. Quien quiera profundizar tiene los comentarios o ver las cuentas anuales en su web.

Producción de barril de Petróleo Diaria

Como se puede apreciar el crecimiento medio anual es de casi el 19%. No espero que se mantenga creciendo a estos ritmos.

Estos aumentos desde 2018 a 2021 se deben al nuevo método elegido de la inyección por agua. En 2020 la producción pudo ser bastante más, pero la redujeron por los bajos precios de petróleo durante el Covid.

Durante el 2021 empezaron a desarrollar la inyección por polímero y en 2022 y 2023 se han visto resultados muy buenos. La idea es que sigan desarrollando la zona de Atlee, y una vez que la tengan desarrollada completamente, podrán destinar los recursos a desarrollar nuevas zonas que han ido comprando con el paso de los años.

Cuenta de Perdidas y Ganancias

Lo primero que destaca es que en estos 6 años les han aumentado los ingresos casi un 30% de media al año. Y los costes solo han subido un 8% al año de media. Esto ocurre debido al margen, en las cíclicas es habitual que el beneficio aumente más que los ingresos. Y esto suele significar que estamos llegando a un fin de ciclo.

Los ingresos han aumentado debido a la subida de la producción y al precio del petróleo. Y aunque los aumentos de producción son buenas noticias lo que más importa siempre es el precio. Para ver que esto es así, del año 2020 al 2021 la producción diaria de barril de petróleo era de 1706 barriles diarios, en 2021 la producción aumentó hasta 1820 barriles. Estamos hablando de un aumento de un 6%. Y a pesar de solo aumentar un 6% los ingresos pasaron de 18 a 43 millones. Y esto fue debido al precio. Esto también ha ocurrido en 2022 con máximos precios en petróleo.

En Ingresos o Gastos por Contratos son los Hedges, es decir, los contratos de producción. Venden parte o toda su producción a un precio fijo para asegurarse al menos obtener dinero para el Capex del año que viene y el repago de la deuda. El Capex son las inversiones en mantenimiento y crecimiento que tienen que hacer ese año. Como podemos ver hay años positivos y negativos. Esto es debido a que si el precio está a 40$ el barril y haces el contrato lo venderás a 40, independientemente de que haga el precio ese año, si sube a 60$ has perdido dinero, pero si baja a 20$ has conseguido un aumento considerable.

Como comenté anteriormente, en 2017 pidieron deuda, y esa deuda había que devolverla en 2022, En 2020 tuvieron que hacer Hedges que salvaron la empresa, porque había riesgo de quiebra real. Se aseguraron el Capex y el repago de la deuda de ese año y el siguiente. Ese es el motivo de que en 2021 y 2022 tengan perdidas de 5 millones, porque habían mantenido los Hedges de 2020 más tiempo, y esos años hubo subidas de precio del petróleo.

Sobre los gastos de Producción, Generales y Administrativos, vemos que sube con el paso de los años, esto es totalmente normal porque cada vez tienen más pozos, por lo tanto, hay que pagar más para producir y mantenerlos y también son más trabajadores. A pesar de que la cantidad global aumenta cada año, los costes por barril han bajado, lo veremos más adelante en otra tabla, pero debido a que sacan más petróleo con cada pozo, esto provoca que ese coste se reparta entre muchos más barriles y hace bajar el precio por barril. Por ejemplo, si antes sacaba 1000 barriles diarios con un coste de 4 millones y ahora saca 3000 con un coste de 9 millones, el coste medio por barril será inferior.

Los pagos en acciones son el valor en N.º de acciones que han emitido para dárselas a empleados, consultores y directivos.

Los intereses financieros oscilaban entre 3 y 4 millones mientras tenían la deuda de 2017. En 2021 contrataron una línea de crédito que usaron para pagar el préstamo que tenían. Y en 2022 se quitaron el dinero que habían usado de la línea de crédito. Esto ha provocado que los intereses les bajen por debajo del millón, que es casi todo leasing. Pero deuda como tal ya no tienen. Si veis que los costes son muy altos en 2021 y en 2022, esto es debido a que en esta partida meten los warrants que se convirtieron en acciones en 2022. Me estoy refiriendo al diferencial entre el warrant y la acción que otorgas. Si el warrant costaba 0.28$ y se convertía en una acción por 1$, el diferencial de 0.72$ pasa a intereses financieros. No es real, no implica salida de caja. Pero lo tienen que reflejar porque están emitiendo una acción que cuesta 1$ por 0.28$.

Por último, los impuestos muchos años son 0$. Esto es así porque tenían unos 60$ millones de créditos fiscales ya que tenían bastantes años con perdidas. Esto provoca que no hayan pagado impuestos en 2019 y 2021.

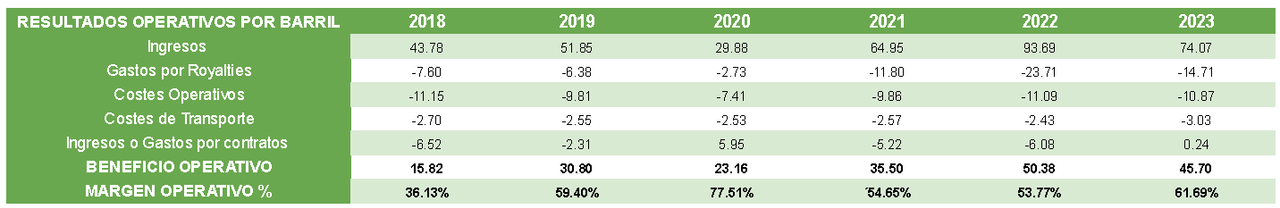

Resultados Operativos por Barril de Petróleo

En esta tabla podemos ver el precio de venta por barril, y los costes operativos del barril para ver cuanto le queda de margen con cada venta. Con el petróleo a 40$ ganarían dinero, a 30$ también, menos de eso ya habría problemas. Como he comentado antes, los costes operativos por barril bajan ya que aunque el coste es mayor se reparte entre muchos más barriles.

Flujos de Caja

Como sabéis, de entre todos los ingresos y gastos de la Cuenta de Perdidas y Ganancias hay muchos que no implican salida o entrada de caja. Por ejemplo los warrants que hemos comentado, que hacen subir los intereses financieros pero no es real. O también la depreciación de los activos, amortización del equipo... Todo eso es gasto pero a nivel de caja estamos mucho mejor que lo que aparece en esas cuentas. Y para mi el flujo de caja libre es lo más importante.

Incluso en los años con perdidas han tenido flujo de caja positivo. El apartado de Inversión son las adquisiciones de material, herramientas, terrenos... Para ampliar y mantener la producción. Es elevado porque la empresa ha ido invirtiendo en mejorar la producción. En este apartado figura tanto la inversión en mantenimiento y la nueva inversión. Por ejemplo, en el año 2020, los casi 2 millones de inversión fueron realmente gastos para mantener los pozos que ya tenían para el año 2021. Pensad que los pozos sin mantenimiento declinan muy rápido, tanto el petróleo como el gas. Y si no se invierte en mantenerlos, su producción baja mucho y muy rápido, y no solo en mantener el pozo, sino que los agotados se debe hacer un nuevo pozo para compensar el anterior.

En el apartado de Financiación encontramos la adquisición o devolución de deuda, pagos de dividendos, recompras de acciones, costes de leasing... Entre los años 2018 y 2020 es negativo porque han devuelto toda la deuda. En 2023 también es negativo, debido a los dividendos, recompras y leasing. No es malo que sea negativo, todo lo contrario. Lo normal es que la inversión y la financiación sea negativo siempre.

La primera fila dice el dinero que les ha entrado en la cuenta del banco y las otras dos filas dicen que han hecho con el dinero. Lo normal es que inviertan en más producción y den dividendo + recompras.

Balance de Situación

De un rápido vistazo podemos ver que han estado haciendo con el dinero. Aumentar el Equipo y Propiedades y bajar el pasivo de la empresa. El pasivo en 2022 y 2023 son los leasing que tienen como deuda, los impuestos que tienen que pagar, y su correspondiente prorrateo a corto plazo en el pasivo corriente y finalmente las obligaciones por desmantelamiento.

Las Obligaciones por Desmantelamiento son unos gastos que Hemisphere debe pagar para desmantelar los pozos que ya no usa y que no vayan quedando agujeros por la tierra y para compensar el daño ambiental. Con el nuevo método de producción por polímero, estos gastos son más baratos porque el daño producido es menor.

Pero al margen de eso no tienen nada de deuda. Punto que en las cíclicas es muy importante cuando lleguen los malos tiempos.

N.º de Acciones, Recompras, Stock Options y Warrants

La fila de Acciones de la Empresa es el N.º de acciones que tiene en ese momento la empresa. El beneficio/dividendo se reparte entre esas acciones.

Como ya he comentado, la empresa remunera a sus directivos y trabajadores con acciones. Emiten Stock Options, que se pueden canjear por acciones en X plazo de tiempo, normalmente 5 años. Cuando esas opciones se canjean, las acciones aumentan. Y finalmente los Warrants que tuvieron que emitir para conseguir la deuda en 2017.

Todo esto provoca que realmente vaya a ocurrir una dilución y que el total de acciones de la empresa aumente.

La empresa siempre ha bajado el N.º de acciones salvo los años 2021 y 2022 por los warrants que fueron canjeados por acciones. Y siempre que las Stocks Options se han canjeado por acciones, la empresa ha recomprado esas mismas acciones o más para evitar la dilución.

Retorno al Accionista: Dividendos y Recompras

A mediados de 2022 la empresa decidió implementar un dividendo de un 30% del flujo de caja libre de la empresa. El resto lo invertirá en nuevos pozos, proyectos, terrenos de exploración y recompras. Siempre dependiendo de las necesidades de capital que tengan cada año.

A día de hoy están dando un dividendo trimestral de 0.025$/acción. Un total de 0.10$ al año. El año 2023 y 2024 han dado también un dividendo adicional de 0.03$ siendo el total 0.13$ por acción.

Ya he mencionado las recompras, que buscan no diluirse y recomprar al menos tanto como lo emitido ese año. Si contamos las acciones totales con los warrants y las Stocks Options nos sale que la empresa ha recomprado un 0.76% de la empresa de forma anual por encima de la dilución. Este % aumenta el retorno de los accionistas.

Hemisphere en 2024

La situación de Hemisphere Energy en 2024 no ha variado. En estos 2 trimestres estos son los datos:

En cuanto a producción vemos que han tenido una bajada en el primer trimestre. Esto es debido a que tuvieron un clima extremo de frío durante Enero y Febrero y perdieron 11 días de producción.

Ya en el Q2 si que vemos correctamente la producción real sin el problema del clima. Desde Hemisphere nos dicen que no han aumentado los pozos desde Septiembre de 2023, que todo el aumento se debe al método de producción. Lo que hacen es cambiar los antiguos al sistema de polímeros.

Este año deberán entrar 3 pozos en producción. Y también en Saskatchewan, terreno que compraron hace un año, están empezando a invertir, tienen planificados 5 pozos que entraran para finales de 2024.

A nivel de Ingresos y Gastos en estos 2 trimestres, siguen la línea con respecto a 2023. El segundo trimestre de 2024 ha sido bastante mejor por los precios del petróleo.

Al ver los resultados por barril podemos ver que en el 2Q les han subido bastante los costes de transporte:

Esto se debe a que están haciendo envíos por carretera para conseguir mejores precios y provoca tiempo de espera más largos y más costes. Pero creo que les compensa, al menos por ahora.

A nivel de precio de venta por barril no hemos estado lejos de los máximos de 2022. Pero no creo que se vaya a mantener ese precio para todo 2024.

En los flujos de caja la situación es la misma. Entra y sale mucho dinero. El dinero circula bien por la empresa. Se están gastando el dinero en otros terrenos, mantenimiento, transformación de pozos y nuevos pozos en otros terrenos. También recompran acciones y dan dividendo.

Normalmente se dejan la caja mínima para continuar el siguiente trimestre, pero en este caso no ha sido así. Se han dejado casi 6 millones en caja. Veremos si prefieren tener más caja o lo necesitan para los siguientes trimestres.

El Balance de Situación nos demuestra la fortaleza de Hemisphere. Siguen sin deuda, y no creo que se endeuden por ahora después del susto con el Covid.

Aunque se vean casi 29 millones en el Pasivo, no es deuda, realmente son 4 partidas: Las obligaciones por desmantelamiento, los impuestos, el leasing del equipo y los pagos a proveedores.

Los fondos propios superan ampliamente el 50% de los activos. Es lo ideal cuando se trata de una empresa cíclica y revela lo bien gestionada que esta.

A nivel de recompras siguen como hasta ahora, quitan de balance las que se van emitiendo por las Stock Options.

Los dividendos se mantienen. Pagan un 0.025$/acción cada trimestre. Este año, en junio, hemos tenido un dividendo especial de 0.03$/acción como el año pasado.

Podrían pagar más dividendo sin problema. Pero creo que un 30% de su flujo de caja libre es una cantidad decente sin ser elevada y fácilmente pagable. El resto lo usan en recompras e inversión, y en ocasiones, un dividendo especial.

Múltiplos a Pagar, Precio, Rentabilidad

En el momento en que estoy escribiendo estas líneas la empresa cotiza a 1.74$ canadienses por acción. Si usamos los 0.24$ de beneficio de 2023 estamos pagando un múltiplo de 7.25 veces. Aunque probablemente los beneficios sean algo mejores en 2024, si seguimos como los dos primeros trimestres. Y esto haría bajar ese PER, tal vez a 6.5 o incluso menos.

La rentabilidad por dividendo a estos precios es de un 5,7% bruto. Recordad que Canadá tiene un 25% de impuestos en origen, del que solo vamos a recuperar hasta un 15%.

Este dividendo es el habitual cada año, no estoy contando con el dividendo especial que lleva repartiendo 2 años seguidos. Si lo contásemos la rentabilidad sería de un 7.4%. Y esto sin contar con las recompras, si lo hiciésemos aumentaría un 0.7% nuestro retorno.

¿Es esta empresa la más barata del sector? No, mismamente Repsol esta a un PER más barato. Aunque Repsol este haciendo ahora las cosas bien, su directiva históricamente ha sido muy mala. En otras empresas ocurre de forma similar, o si no mirad Vermillion Energy, como en los resultados de Q2 de este año ha perdido casi un 40% de su flujo de caja por malos Hedges que ha realizado. Esto es relativamente habitual, para mi la directiva y la gestión importan mucho. Y sinceramente pienso que esta empresa gestiona las cosas muy bien.

Hay empresas más baratas pero peor gestionadas. La elección es vuestra.

Conclusión

Hay que ponernos en los posibles escenarios que podamos tener. Como ya he dicho, dependemos del precio del petróleo, es el riesgo más alto. Hay poca inversión en el mismo por todo el tema del ESG y no hay tanta inversión como se piensa, la demanda no creo que sea tan baja en los años futuros.

Vamos a poner 3 posibles escenarios, uno normal, otro muy bueno, y otro malo.

El escenario normal es con un petróleo de media a 60$ - 70$ el barril. La empresa ganaría a nivel operativo unos 40-45$ por barril. Estamos hablando de 18.000.000 de beneficios (antes de impuestos) 0.17$ por acción.

La empresa probablemente mantendría el dividendo y podría seguir invirtiendo, a menor ritmo que ahora, pero seguiría aumentando pozos y desarrollando nuevas zonas para instalar nuevos proyectos.

El escenario malo es que el ciclo de petróleo se nos dé la vuelta y los precios se vayan a 30$-40$ el barril. Si eso es así, la empresa cerrará los pozos menos rentables pero podrá mantenerse, podría sacar 10$ de beneficio por barril de petróleo. El dividendo disminuiría o sería suprimido y la cotización bajará. Pero la empresa no tiene deuda y podrá mantenerse hasta que el ciclo cambie y vuelva a subir.

Y en el caso de que las cosas estén muy mal vendes y cierras y algo sacarás por la empresa. Y mientras tanto has estado cobrando dividendos. Si ahora mismo la empresa vendiese sus activos nos darían 1$ por acción. Y cada año que pase esto será más. En este escenario negativo la cotización se resentirá pero la empresa seguirá obteniendo beneficios y como no tiene deuda podrá hacer algo con el dinero, lo más probable es que sean recompras. Como hemos pagado poco por ella se podría decir que en este escenario empatamos o perdemos poco dinero.

Si las cosas van muy bien y el petróleo se pone entre 70$ - 85$ o incluso más el barril, habrá unos beneficios muy tranquilos, con muy poco riesgo y se podrá ganar bastante dinero.

Si alguien quiere entrar en el sector de petróleo ahora considero que Hemisphere Energy como empresa pequeña y Repsol como grande son magníficas opciones. No son los momentos ideales para invertir en cíclicas, pero si quieres entrar ahora en este sector, son las opciones que yo elegiría.

Y lo más probable que creo que va a ocurrir es la primera opción, en un escenario normal, se habla mucho de recesión en USA, y que India y China no están bien (esto último lo sé bien por los resultados que han ido sacando mis empresas chinas). Pero aunque ahora creo que es más probable que el petróleo baje, de aquí a 5 años creo que se le puede sacar un buen dinero a esta empresa, sobre todo si India y China se recuperan de su recesión particular.

Por ser transparente, como habéis podido ver en mi cartera, yo llevo 4300 acciones a 1.39$, ahora están un 25% más caras. Y todavía no tengo la posición completa, me faltan unos 1700€. Pero por el momento veo más barato China y mejores oportunidades, pero tarde o temprano ampliaré lo que me falta en Hemisphere Energy. Pero si queréis entrar en el sector del Petróleo es una buena opción.